Wer Aktien besitzt, möchte von steigenden Kursen profitieren und Kursverluste vermeiden. Gerade in Zeiten, in denen Aktien neue Höchststände erreichen, ist das Absicherungs-Bedürfnis besonders ausgeprägt. Denn nicht selten folgen nach einer Kursrallye schmerzliche Einbrüche.

Hedging: kurz erklärt

Das Grundprinzip der Absicherung ist einfach. Es werden Geschäfte abgeschlossen, deren Wert sich möglichst genau entgegengerichtet entwickelt wie das abzusichernde Portfolio. Im Fachjargon wird häufig von Hedging gesprochen. Fallen zum Beispiel die Wertpapierkurse, steigt der Wert des Hedgeinstruments und gleicht die Verluste – zumindest teilweise – aus. Umgekehrt verhält es sich bei steigenden Kursen.

Hedging wird meist in Form von Termingeschäften betrieben. Es gibt eine ganze Reihe an Instrumenten, die dafür eingesetzt werden können: Futures, Forwards, (Put-)Optionen, (Put-)Optionsscheine, um die wichtigsten zu nennen. Ganz so einfach wie es klingt, funktioniert die Absicherung allerdings nicht. Um das gewünschte Absicherungsergebnis zu erzielen, müssen Absicherungsinstrumente genau im richtigen Verhältnis zum Bestand erworben werden. Dazu bedarf es ausgeprägten Finanz-Know Hows, denn nicht nur die Richtung, sondern auch das mögliche Ausmaß von Wertveränderungen ist dabei zu berücksichtigen.

Absicherung für Kleinanleger

Für Kleinanleger-Depots scheiden diese Instrumente weitgehend aus, da sie wegen der geringen Größenordnungen entweder nicht zugänglich oder zu kostspielig sind. Außerdem kann nicht immer das erforderliche Wissen vorausgesetzt werden. Daher sind einfache und praktikable Instrumente gefragt.

Am einfachsten wäre es, die Aktien beim Höchststand zu verkaufen. Dann ließen sich Kursverluste vermeiden. Trendwenden und den richtigen (Austiegs)Zeitpunkt zu erkennen, daran haben sich schon viele vergeblich versucht. Trotz intensiver Chartbeobachtung und ausgefeilter statistischer Analysen: Kursverläufe lassen sich letztlich nicht vorhersagen.

Short-ETF’s: innovatives Instrument

Ein einfaches Absicherungs-Instrument sind Short-ETF’s. Sie sind so konzipiert, dass sich ihr Wert genau entgegengesetzt entwickelt wie ihr Referenzindex. Geht der Referenzindex um 10 Prozent zurück, steigt der Short-ETF um 10 Prozent und umgekehrt. Diese einfache Konstruktion macht Short-ETF’s für Absicherungszwecke gut kalkulierbar.

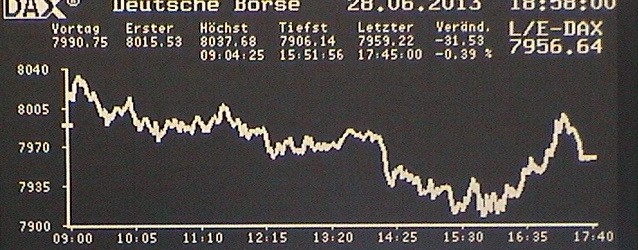

Allerdings muss der Short-ETF auch zum Portfolio passen. Handelt es sich beim Bestand zum Beispiel um eine Mischung aus DAX-Werten, bietet sich ein Short-ETF an, der sich auf den DAX als Referenzindex bezieht. Je mehr sich die Struktur des Aktienportfolios und die Zusammensetzung des Referenzindexes unterscheiden, um so stärker ist der Absicherungserfolg in Frage gestellt.

Verzerrungen möglich

Und noch ein ‚Pferdefuß‘ ist zu beachten. Der Wert eines Short-ETF wird immer bezogen auf den Vortag ermittelt. Das kann im Zeitablauf zu Verzerrungen führen. Hierzu ein kleines Beispiel: Angenommen der Referenzindex steigt an einem Tag von 100 um 5 Prozent auf 105. Der Short-ETF sinkt entsprechend von 100 auf 95. Am nächsten Tag steigt der Referenzindex erneut um 5 Prozent (von 105) auf jetzt 110,25. Der Short-ETF sinkt entsprechend um fünf Prozent (von 95) auf 90,25. Dem Indexgewinn von insgesamt 10,25 steht dann ein geringerer Verlust von 9,75 gegenüber. Die Bewegungen gleichen sich also nicht vollständig aus.

Absicherung hat einen Preis

Im Rahmen von Klein-Depots und bei begrenzten Zeiträumen kann dieser Effekt wahrscheinlich vernachlässigt werden. Eins zeigt das Beispiel aber auch: wer sich gegen Kursverluste absichert, verzichtet damit gleichzeitig auch auf Kurschancen. Das ist der Preis der Absicherung.

Wie kann ich Aktien gegen Kursverluste absichern?,Anzeige