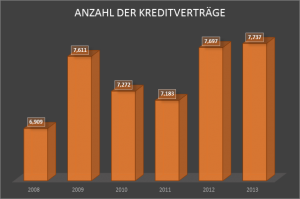

Jede Familie, die sich dazu entschließt ein Haus zu bauen, kann eine Kreditaufnahme oftmals nicht umgehen. 2013 gab es in Deutschland rund acht Millionen Kreditverträge.

Quelle: de.statista.com

Besonders der Bau neuer Mehrfamilienhäuser fällt unter die Gründe für eine Kreditaufnahme. Damit es nicht zu Verschuldungen kommt und der Bau des Hauses sich verzögert, sollten Bauherren sich vorher gut über die finanziellen Möglichkeiten informieren und Experten zu Rate ziehen. Besonders wichtig ist es, die Kredite sinnvoll auszuwählen und den eigenen Verhältnissen anzupassen. Die größte Gefahr der Verschuldung geht aber nicht von der Hausfinanzierung aus. Arbeitslosigkeit, Trennungen, Unfälle und Erkrankungen sind die führenden Gründe für die Überschuldung in Deutschland.

| Hauptauslöser der Überschuldung in % | ||||||

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| Arbeitslosigkeit | 28,2 | 28,5 | 28,2 | 27,0 | 25,6 | 23,6 |

| Trennung, Scheidung, Tod des Partners/der Partnerin | 13,8 | 14,0 | 14,1 | 14,0 | 14,2 | 13,6 |

| Erkrankung, Sucht, Unfall | 10,7 | 11,1 | 11,6 | 12,1 | 12,7 | 12,7 |

| Unwirtschaftliche Haushaltsführung | 9,4 | 10,2 | 10,0 | 11,3 | 11,6 | 11,2 |

| Gescheiterte Selbstständigkeit | 9,3 | 8,6 | 8,4 | 8,3 | 8,3 | 8,3 |

| Zahlungsverpflichtung aus Bürgschaft, Übernahme oder Mithaftung | 2,2 | 2,3 | 2,4 | 2,6 | 2,5 | 2,6 |

| Gescheiterte Immobilienfinanzierung | 4,1 | 4,0 | 4,1 | 3,9 | 3,6 | 3,3 |

| Unzureichende Kredit- oder Bürgschaftsberatung | 3,5 | 3,0 | 3,2 | 2,9 | 2,9 | 2,7 |

| Sonstige | 18,8 | 18,4 | 18,1 | 18,0 | 18,5 | 21,9 |

Quelle: https://www.destatis.de/DE/ZahlenFakten/GesellschaftStaat/EinkommenKonsumLebensbedingungen/VermoegenSchulden/Tabellen/Ueberschuldung.html Trotzdem sollten Hausbauer für den Verlauf des Baus und für die Abzahlung der Kredite einen guten Finanzierungsplan aufstellen und mögliche Lücken schließen. So besteht kein zu großes Risiko und die Bauplanung kann wie gehabt voranschreiten.

1. Wozu ist ein Baufinanzierungsplan notwendig?

Abbildung 1: Ein Finanzierungsplan sichert alle Parteien zusätzlich ab Ein Haus zu bauen ist eine bewusste und langfristige Entscheidung.

Abbildung 1: Ein Finanzierungsplan sichert alle Parteien zusätzlich ab Ein Haus zu bauen ist eine bewusste und langfristige Entscheidung.

Die gute Vorbereitung ist das A und O für einen reibungslosen Ablauf. In einem Finanzierungsplan befinden sich die gesamten Kosten des Bauvorhabens, von Kauf, bis Herstellung und Nebenkosten. Darüber hinaus sind dort die Eigenkapitalsummen eingetragen. Danach kann der Bauherr die monatliche Belastung feststellen und den Kreditbedarf an die Banken weiterleiten. Für die Erstellung gibt es Finanzexperten bei Instituten, Banken oder Privatanbietern.

2. Was sind die Baunebenkosten?

Diese Kosten lassen sich pauschal nicht auflisten und sind je nach Bedarf sehr unterschiedlich. Allerdings fallen viele Bereiche in die Nebenkosten, welche die Hausbauer nicht berücksichtigen oder beachten. Für Planung und Genehmigung, zum Beispiel für Sachverständiger oder Ingenieure, sollten Hausbauer Geld einplanen. Die Kosten für die Prüfungen des Baus fallen ebenso zusätzlich an, wie Versicherungen für Unfälle oder Bauherrenhaftpflicht. Wer ein Haus mit Außenanlage baut, hat hier noch weitere Finanzierungen zu tätigen, beispielsweise für Garage, Pflasterung, Garten, Pflanzen und Zäune. Der Anschluss an die Kanalisation, Telefonanlagen, Wasser und Strom ist ebenfalls zu berücksichtigen.

3. Kann ich ein Haus ohne Eigenkapital finanzieren?

Die Vollfinanzierung ist in vielen Ländern außerhalb Deutschlands bereits weit verbreitet. Dabei übernimmt die Bank die vollen Kosten und lässt sich Kredite mit höheren Zinssätzen und Kreditraten oder längerer Tilgungsdauer zurückzahlen. Einige Banken gewähren dabei bis zu 120 Prozent der Kosten, von Notar, Grunderwerbssteuer über Nebenkosten bis hin zur Maklerprovision. Der Vorteil liegt darin, dass die Finanzierung sofort starten kann und kein Eigenkapital notwendig ist. Diese Option lohnt sich allerdings meist nur für Personen, die über ein sehr gutes Einkommen verfügen, um den Kredit im sinnvollen Maße zurückzahlen zu können. In den meisten Fällen empfehlen Experten eine solide Rücklage für den Hausbau, da unvorhergesehene Probleme wie Krankheiten, Arbeitslosigkeit oder Unfälle den Hausbau und das private Polster stark belasten können.

4. Was ist der Gesamteffektivzins?

Im Effektivzins vieler Banken sind bestimmte Kosten nicht mit aufgelistet oder geschickt kaschiert.  Abbildung 2: Zusätzliche Nebenkosten sollten Bauherren immer einplanen Doch viele Nebenkosten sind nicht überall sichtbar zu erkennen und wer Vergleichsangebote einholt, ist schnell überrascht, wenn sich diese deutlich voneinander unterscheiden. Unter den Gesamteffektivzins fallen: Bereitstellungszinsen

Abbildung 2: Zusätzliche Nebenkosten sollten Bauherren immer einplanen Doch viele Nebenkosten sind nicht überall sichtbar zu erkennen und wer Vergleichsangebote einholt, ist schnell überrascht, wenn sich diese deutlich voneinander unterscheiden. Unter den Gesamteffektivzins fallen: Bereitstellungszinsen

- Schätzkosten

- Teilauszahlungszuschlag

- Kontoführungsgebühren

- Effektivzins

- Nebenkosten

5. Was ist der Sollzins?

Der Sollzinssatz ist der Wert, der auf die Gesamtsumme des Darlehens anzuwenden ist. Pro Jahr innerhalb einer festgelegten Vertragslaufzeit erhöht sich die abgeschlossene Darlehenssumme um einen gewissen prozentualen Anteil. Neben diesen Kosten kommen jedoch oft noch laufende Verwaltungskosten oder Summen für eine Kontoeröffnung hinzu. Eine genaue Definition liefert das Bürgerliche Gesetzbuch.

6. Was verdienen die Banken an Provisionen?

Meist handelt es sich bei den Provisionen um ein bis zwei Prozent der Finanzierungssumme. Hausbauer sollten deshalb großzügig planen, da die Summe über den jeweiligen Zinssatz an die Bank geht. Deshalb sollten Bauherren bei zusätzlichen Abschlüssen wie Bausparverträgen oder diversen Versicherungen auf weitere Kosten und Provisionen achten.

7. Was passiert, wenn der Verdiener den Kredit nicht zurückzahlen kann?

Im Falle eines Todes oder unvorhergesehen Ereignissen kann es vorkommen, dass die Hinterbliebenen oder Angehörigen die Kredite nicht zurückzahlen können und das Bauvorhaben eventuell in Gefahr ist. Eine Möglichkeit der Vorbeugung ist die Kreditabsicherung. In vielen Fällen ist eine Risikolebensversicherung eine Option, die Banken zufrieden stellt und die eigene Familie vor einem Verschuldungsrisiko bewahrt. Weitere Informationen dazu gibt es auf dieser Seite.

Abbildung 3: Unvollendete Häuser sind häufig mit zusätzlichen Schulden belastet

Abbildung 3: Unvollendete Häuser sind häufig mit zusätzlichen Schulden belastet

Wer eine solche Versicherung abschließt, sollte auf eine genügende Laufzeit achten, damit mögliche Restschulden in der gesamten Höhe zu begleichen sind. Liegt keine Versicherung vor, sind eventuelle Neuverschuldungen oder der Abbruch des Baus oder ein Verkauf notwendig.

8. Was bedeutet das Kombi-Darlehen?

Für einige Hausbauer bieten sich kombinierte Finanzierungsvarianten an. Eine Möglichkeit darunter ist die Kombination des klassischen Annuitätendarlehens mit einem Darlehen mit variablem Zinssatz. Dieses variable Darlehen kann der Kreditnehmer ohne lange Lauffristen und ganz oder zu einem großen Teil in kurzer Zeit zurückzahlen. Dies ist besonders für Personen sinnvoll, die kurzfristig über ein erhöhtes Einkommen verfügen oder hohe Sonderzahlungen flexibel einsetzen können. Das ist beispielsweise der Fall, wenn eine alte eigene Immobilie zum Verkauf steht, eine Erbschaft erfolgt oder eine Auszahlung aus einer Versicherung vorliegt. Je nachdem wie der Markt mitspielt, sind allerdings hohe Zinsen bei der flexiblen Darlehensvariante möglich.

9. Welche Kreditraten sind pro Monat sinnvoll?

Da es bei vielen Bauvorhaben unterschiedliche Laufzeiten gibt, sollten Hausbauer langfristig planen. Eine Faustregel besagt, dass nicht mehr als 40 Prozent des Nettoeinkommens für die monatliche Ratenzahlung in Frage kommen sollte. Die Baunebenkosten und die eigenen Nebenkosten sind oft in vielen Kalkulationen nicht mit einbezogen. Bauherren sollten dabei nicht an ihre finanzielle Belastungsgrenze gehen, denn über mehrere Monate oder Jahre hinweg, zerrt dies an Nerven und Substanz. Besser ist es, sich auf längere Laufzeiten mit niedrigeren Sätzen zu einigen. Dabei gilt es allerdings zu beachten, dass zu niedrige Tilgungssätze die Laufzeiten auf bis zu 50 Jahre verlängern könnten. Ein guter Plan des Bedarfs pro Person im Haushalt inklusive Puffer für weitere Ausgaben, hilft dabei, die monatlichen Kosten gut einzuschätzen.

10. Was sollten Hausbauer bei Anschlussfinanzierungen beachten?

Am wichtigsten ist es, den Ablauftermin des Kredites zu beobachten. Wer zu wenig Zeit für Vergleiche hat, kann schnell ein deutlich schlechteres Angebot erhalten, als bei genügend Planung im Voraus. Spätestens drei Jahre vor Ablauf sollten die Hausbauer nach dem Verlauf der Bauzinsen schauen und sich Angebote einholen. Oft ist der Vorschlag der eigenen Bank nicht unbedingt günstiger für den Bauherren. Die Anschlussfinanzierung sollte darüber hinaus eine entsprechende Laufzeit zur Gesamttilgung besitzen, da beispielsweise bei Eintritt in die Rente hohe Kosten kaum zu stemmen sind. Bildquellen:

- Abbildung 1: Pixabay.com © AlexanderStein (CC0 1.0)

- Abbildung 2: Pixabay.com © aafjevandehulsbeek (CC0 1.0)

- Abbildung 3: Pixabay.com © Hans (CC0 1.0)